2018年も残すところあと2週間となりました。

フリーランス、個人事業主のみなさんは、今年の業績の着地見込みも見えておられることと思います。

(きちんと記帳を行っておられる場合。)

「今期はとても業績が良く、利益がたくさん出た。何か節税できる方法はないかな?」

と思われてるフリーランス、個人事業主の方もいらっしゃるのではないでしょうか。

もし、まだ小規模企業共済にご加入されていらっしゃらない方の場合は、小規模企業共済がオススメです。

資産形成できる上に掛金全額が所得控除の対象となり節税効果は抜群です。

今年中に掛金を払い込んだ場合、2018年(平成30年)の所得控除として適用されます。

申込時に初回掛金の現金を持ち込めば、今年の節税(所得控除適用)にまだ間に合いますよ!

まずは、小規模企業共済とは

細かい内容については中小機構のサイトをご覧いただければと思いますので、

このブログではどのようなものなのか、ざっくりとしたかたちでまとめたいと思います。

制度の概要

小規模企業の経営者やフリーランス、個人事業主のための積み立てによる退職金制度です。

国の機関である中小機構が運営しています。

(加入資格の詳細は中小機構のサイトでご確認下さい。)

フリーランスや個人事業主はサラリーマンと違い、退職の際に退職金が貰えませんが、

小規模企業共済に加入することにより、廃業時に退職金を貰うことができます。

個人事業主等の廃業や退職時の生活の安定を図る主旨等を目的としてして生み出されました。

事業の廃業と同時にまとまったお金が入ってくることは、大変心強いことですよね。

小規模企業共済をオススメする理由

節税効果が高い

本日の記事のタイトルにもあげておりますとおり、小規模企業共済のメリットの一つは高い節税効果です。

所得税及び住民税の計算において、払い込んだ掛金の全額が所得控除の対象となります。

例えば、月々の掛金の上限額7万円を払い込んだ場合、最大で年額84万円(7万円×12ヶ月)を積み立てることができますが、この84万円がまるまる所得控除の対象となります。

(青色65万円控除よりも高い節税効果・・!)

なお、節税の効果はその人その人に適用される所得税率によって異なります。

(所得税は所得が大きい人ほど、税率が段階的に高くなるので。)

例えば、利益が600万円、青色申告65万円控除適用、基礎控除38万円のみのフリーランスの場合は所得税率は20.42%が適用されますので、

所得税+住民税の節税効果は、年で約26万円弱となります。

掛金の変更ができる

掛金月額は、1,000円~7万円の範囲内(500円単位)で自由に選択できます。

業績が悪くなってしまった場合も、掛金を減らすことができたら安心ですね。

貸付制度がある

節税には大きく関係はないのですが、事業主に心強い制度として貸付制度があります。

一般貸付制度、緊急経営安定貸付け、傷病災害時貸付け、事業承継貸付け、などいくつかありますが、いずれも金利は0.9%~1.5%の低金利で借りることができます。

例えば、緊急経営安定貸付けは経済環境の変化等に起因した一時的な売上げの減少により、資金繰りが苦しいときに、事業資金を借入れることができる制度です。

掛金の範囲内とはなりますが、資金繰りが厳しく窮地を切り抜けたいときに、お金をすぐに借りることができることは経営者にとって心強いといえます。

デメリット的なこととして留意しておきたいこと

受取時に税金がかかるデメリット

メリットばかりではなく、留意しておきたいこととして、受取時に税金がかかることがあります。

なお税金の計算は、一括で受取る場合や分割で受取る場合等で異なってきます。

ざっくりにはなりますが、一括で受取る場合は、退職所得扱い、分割で受取る場合は雑所得扱い、65歳未満の方が任意解約をする等の場合は一時所得扱いとなります。

ただ、掛金払込額や加入期間等にもよりますが、これまで見てきた多くのケースでは

受取時の納税額よりも加入期間中の節税通算額が上回るケースが多いです。

(安定して利益が出ている前提にはなりますが。)

例えば、共済金を一括で受取る場合は退職所得扱いですが、退職所得控除額は結構大きいですし、所得額は控除後の額からさらに1/2されます。

享受できる節税メリットの大きさを考えると、受取時の税負担については許容範囲ではないかと思われます。

掛金納付月数が240ヶ月(20年)未満での任意解約は、元本割れするリスク

事業をまだ続けているのにもかかわらず、240ヶ月(20年)未満で解約する場合等は元本割れするリスクがあります。

ただ、廃業(事業を止める)で解約する場合は、240ヶ月(20年)未満の解約であっても元本割れの心配はありません。

要するに、廃業まで解約しなければ大丈夫だということです。

2018(H30)年に大きな節税効果を得たい場合は、年一括払いが効果的

小規模企業共済は前払いが可能ですので、年の瀬の今の時期、2018(H30)年の最大の節税効果を得ようと思ったら、年末までに1年分を前払することです。

前払分であっても、払い込んだ掛金は所得控除の対象となります。

なお、冒頭でも述べましたが、申込時に現金を持ち込んで払い込みましょう。

口座振替の場合だと、1~2ヶ月ほど引落しまでにタイムラグが生じますので、

今から申し込んでも、今年中の引落し(払込み)は不可能ですから。

とりあえず、初回のみ現金を持ち込み、次回から口座引落しを利用されたらよいでしょう。

申込みについて

加入手続は中小機構が業務委託契約を結んでいる金融機関等の窓口で行います。

郵送による書類の提出は受付けていないようですので、直接窓口に行かなくてはいけません。

詳細は中小機構のサイトでご確認されたらと思いますが、商工会議所、都市銀行、地方銀行、信用金庫などの窓口で受付けがされています。

窓口に行けば、申込み用紙を出してくれますが、

現在は、申し込みが殺到しているようなので、念のために、事前に電話連絡を入れておけばスムーズでしょう。

(申込み殺到により、申込み用紙を切らしている恐れがあるため。)

また、下記に持参するものを記載しておきますが、電話したついでに、持参物も確認されるとより安心です。

持参するもの(フリーランス、個人事業主の場合)

・確定申告書の控え

(開業年度の場合は、開業届の控え)

※税務署の受付印が押されているものですが、e-taxの場合は『メール詳細』を提示

・銀行印(預金口座振替申出書や契約申込書に押印が必要です。)

※中小機構が業務委託をしている金融機関の口座で、契約申込者本人の個人名義の口座の銀行印を持参しましょう。

・お金(今からだと申込時に掛金を払い込まないと2018年(H30)の所得控除に間に合わないです。)

年内最終日(2018年の場合は12/28(金))はできれば避けましょう

銀行等の年内最終日はかなり混雑することが見込まれます。

年内最終日はなるべく避けましょう。

運良くすんなり受付が完了すればいいですが、不備等があり出直しになった場合は最悪です。

(年内最終日の場合は即アウト。)

少しでも余裕を持って申込みができるといいですね。

最後に・・手持のお金が減ることに注意(余談です)

高い節税効果を得ようと年末に84万円現金一括払いしても、手持のお金は大丈夫でしょうか?

それで手持のお金が心もとなくなり、資金繰りを圧迫しては本末転倒です。

小規模企業共済にお金を払い込んでも、当面のお金はきちんと回るか資金繰り表でチェックしてみましょう。

節税について語っておきながら、最後にこんなハナシをするのもなんなのですが、、

でも、節税ばかりに気をとられないようしましょうね・・!

☆★☆ 編集後記 ☆★☆

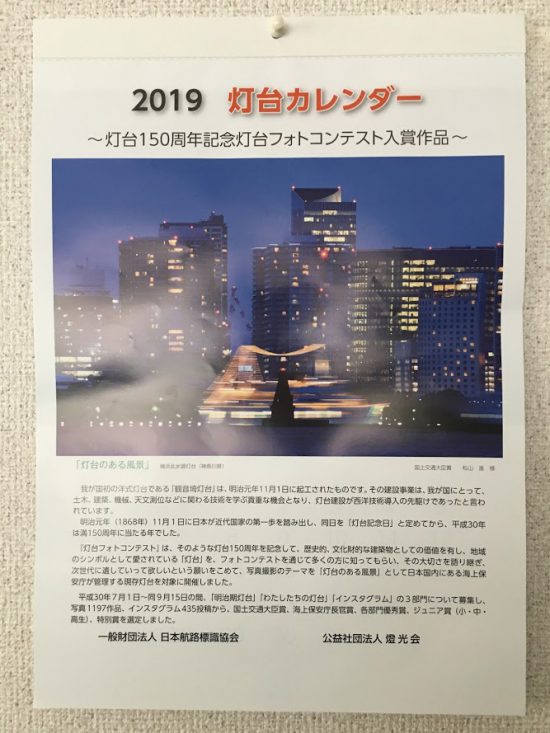

今年も注文した灯台カレンダーが届きました。

今年は灯台150周年にあたる年でしたので、

フォトコンテスト入賞作品が収められています。

季節感を感じる温かみのある写真が満載。

めくるのが楽しみです。

☆★☆ Run Diary ☆★☆

2018年12月17日・・4.96km

職業柄、ランニング中にこの雨ざらしでボロボロのポスターが毎回目にとまります・・

コメントは受け付けていません。

トラックバック URL

https://www.maiko-tax-blog.com/small-business-mutual-aid/trackback/