成人した子どもが家を買うにあたり、頭金などのお金を親が贈与するということは、よくあることだと思います。

本来は、お金の贈与を受けた子どもは、暦年贈与の場合、110万円を超えた部分の金額については、贈与税を計算して納めなければなりません。

しかし、一定の要件を満たす人が、親から贈与を受けた住宅を買うためのお金に

ついて、「住宅取得等資金に係る贈与の特例」の規定を適用した贈与税の申告をした

場合には、一定の金額については、贈与税は非課税となります。

これにより、子どもが納める贈与税の負担はかなり軽くなると言えますので、要件を満たすのであれば、適用をしない手はありません。

それでは、どのような内容のものか下記に順を追って見ていきます。

<内容>

平成27年1月1日から平成33年12月31日までの間に親や祖父母から住宅を買うためのお金の贈与を受けた場合において、一定の要件を満たすときは、基礎控除(110万円)とは別に、贈与を受けたお金のうち、下記の非課税限度額までの金額について、贈与税が非課税となります。

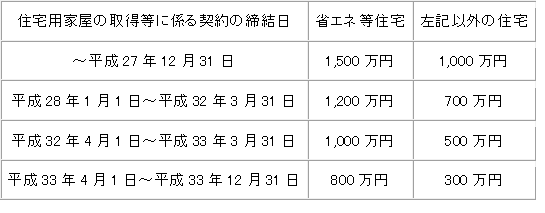

下記ロ以外の場合

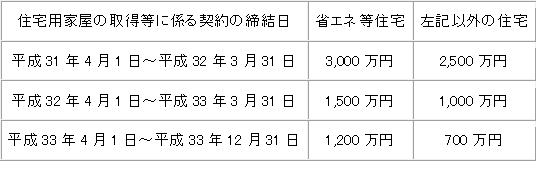

ロ 住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

<例>

たとえば、30才の子どもが平成29年中に親から500万円、家を買うための贈与を受けた場合。(家は省エネ住宅等には該当しない、普通の住宅の例。)

●この規定の適用を受けない場合

(5,000,000円-1,100,000円)×15%-100,000円 = 485,000円

●この規定の適用を受ける場合

5,000,000円-1,100,000円-7,000,000円 < 0円 ∴贈与税はかからない

計算しましたとおり、この規定の適用を受けない場合は、485,000円の贈与税がかかってしまいますが、この規定の適用を受けることにより、贈与税は0円とすることができます。

<贈与を受ける人の要件>

(1) 贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。

○○※お金を貰うのが、子どもや孫であること。

(2) 贈与を受けた年の1月1日において、20歳以上であること。

(3) 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること。

(4) 平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適

○○○用を受けたことがないこと(一定の場合を除きます。)。

(5) 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をし

○○○たものではないこと、又はこれらの方との請負契約等により新築もしくは

○○○増改築等をしたものではないこと。

(6) 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の

○○○新築等をすること。

(7) 贈与を受けた時に日本国内に住所を有していること。

○○○なお、贈与を受けた時に日本国内に住所を有しない人であっても、一定の場合には、

○○○この特例の適用を受けることができます。

(8) 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なく

○○○その家屋に居住することが確実であると見込まれること。

(注) 贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例

○○○の適用を受けることはできませんので注意が必要です。

<居住用の家の新築、取得又は増改築等の要件>

● 新築又は取得の場合の要件

イ.新築又は取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有

○○建物の場合はその専有部分の床面積)が50㎡ 以上240 ㎡以下で、かつ、

○○その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に

○○供されるものであること。

ロ.取得した住宅が次のいずれかに該当すること。

①建築後使用されたことのない住宅用の家屋

②建築後使用されたことのある住宅用の家屋で、その取得の日以前20年以内(耐火建築

○物の場合は25年以内)に建築されたもの

○(注) 耐火建築物とは、登記簿に記録された家屋の構造が鉄骨造、

○○○○○鉄筋コンクリート造又は鉄骨鉄筋コンクリート造などのものをいいます。

③建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合

○するものであることにつき、一定の書類により証明されたもの

④上記②及び③のいずれにも該当しない建築後使用されたことのある住宅用の家屋で、

○その住宅用の家屋の取得の日までに同日以後その住宅用の家屋の耐震改修を行う

○ことにつき、一定の申請書等に基づいて都道府県知事などに申請をし、かつ、

○贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基

○準に適合することとなったことにつき一定の証明書等により証明がされたもの

● 増改築等の場合の要件

イ 増改築等後の住宅用の家屋の登記簿上の床面積

(マンションなどの区分所有建物の場合はその専有部分の床面積)が50 ㎡以上240㎡ 以下

○で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供され

○るものであること。

ロ 増改築等に係る工事が、自己が所有し、かつ、

○○居住している家屋に対して行われたもので、一定の工事に該当することについて、

○「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」

○○などの書類により証明されたものであること。

ハ 増改築等に係る工事に要した費用の額が100万円以上であること。

省エネ等住宅の場合は、該当しない住宅に比べて、非課税限度額が大きく、優遇されますが、

下記のいずれかの省エネ等基準に適合する住宅用の家屋であることについて、一定の書類により証明がなされなければなりません。

① 断熱等性能等級4もしくは一次エネルギー消費量等級4以上であること。

② 耐震等級(構造躯体の倒壊等防止)2以上若しくは免震建築物であること。

③ 高齢者等配慮対策等級(専用部分)3以上であること。

※これらを証明する証明書を取得するためには、

○住宅を購入した事業者等に1度ご相談ください。

<住宅を新築し、又は新築住宅を取得する場合>

a 住宅取得等資金の非課税の計算明細書

b 受贈者の戸籍謄本

c 贈与年の所得金額を明らかにする書類

d 請負・売買契約書

e 登記事項証明書

f 受贈者の住民票の写し

<中古住宅を取得する場合>

a ①の a ~ f の書類

b その住宅が取得日前20年以内(耐火建築物 の場合は25年以内)に建築されたものの場

○合は、耐震基準適合証明書又は建設住 宅性能証明書の写し

(耐震等級に係る評価が1以上であるものに限る)

この規定の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間

に、この規定の適用を受ける旨を記載した贈与税の申告書に計算の明細書等、

その他一定の書類を添付して、納税地の所轄税務署長に提出する必要があります。

つまり、申告書を期限内にきちんと提出してはじめて、適用を受けることができますの

で、この非課税の規定を受けることをお考えの方は、注意してくださいね。